宜家在中国的网上商城已经运营了一年多的时间,独立的电商平台和守旧的市场策略,尽管收获了25万的新注册用户,却明显低于外界的预期,且在大多数人看来,宜家仍然是一家只有门店生意的公司。

从宜家2017财年的数据来看,宜家在中国的销售额超过132亿人民币,较去年同期增长14%,尽管仍然连结着2位数的高速增长,但与2016财年比拟却下降了4.9%。与之形成对比的是,新零售、共享经济等概念在国内零售行业的落地,也有了一年摆布的时间,网易严选、有品等在抢夺MUJI市场份额的同时,“我在家”等家具垂直电商也瞄向了中高端家具线上销售。

当一帮野蛮人入侵的时候,宜家的噩梦似乎才刚刚开始。

宜家的失误,仅仅是错过了电商?

就在不久前,媒体报道了武汉开设第二家宜家购物中心的消息,再一次响应了宜家在中国每年新增2到3家门店的计划。只不过,和新增门店的速度不可正比的是,宜家在中国市场的增长已经失去了强劲的态势,而疲软却是多维的。

整个2017财年,宜家在全球的增速放缓到 7.1%,远低于10%的增长预期,高速增长的中国市场恰恰是宜家重度依赖的对象。一组靓丽的数据是,宜家上个财年在中国商场的访客数量超过 9000 万,同比增长 11%;官网拜候量超过 7500 万人次,同比增长 24%;会员总数超过 1800 万,同比增长 12%。可增幅比拟上一个财年别离下降了 9 %、10 % 和 9%,看起来并不是一个好的趋势。

最容易被联想到的可能是宜家在电商方面的糟糕表示,宜家电商网站(上海)的线上订单数量达到线下(上海地区)的5倍,但电商销售额目前只占上海三家门店整体销售额的3%。虽然宜家在中国的电商平台仍处于试运营的状态,电商的主要目的并不是为了冲销售业绩,而是为了学习新的渠道经验。

然而,来自线上竞争对手们的发力,宜家恐怕并不会太轻松。

一方面,差别于宜家刚开始加速扩张的 2010 年,因业态饱和、地价飙升等原因,宜家购物中心在一二线城市的复制势必会有着更大的压力。而在线上层面,网易严选等对MUJI的冲击是显而易见的,在线上家具销售领域也出现了“我在家’等互联网家居分享直购平台,同样是试图以工厂直销模式,来打破传统零售的价格优势。

另一方面,互联网文化的洗礼下,传统品牌的价值正在弱化,新的商业模式开始质疑所谓的品牌溢价,而新兴的一些品牌更是证明了用户的理性消费。包孕良品铺子、江小白等品牌的快速成长,业已映射了一个事实:消费者开始为品质买单,亦或者说更愿意选择符合自身属性、可以形成认同感的品牌。

根据宜家官方的说法,打算在 2020 年前在中国建成 3 个分拨中心、5 个顾客配送中心、5 个小件包裹分拨中心,分布在东南西北中五个区域,以实现物流提速。此外还成立了IBS部门,帮手宜家进行数据分析、官网优化、CRM 系统维护、线上线下互动等。

只不过,这些仍然只限于“计划”和“准备”,时间在逐渐消磨宜家的先天优势。

共享经济时代,传统零售失去的荣耀

如果问宜家的优势是什么,相信大多数人的回答会是情景式体验。设计师安插打造出一个个样板间,将产品的使用环境模拟出来,通过优化资源、选点艺术等营造出最佳的状态来刺激消费者的眼球神经,激发消费者的欲望。

不过,在新零售和共享经济的模式下,最后的护城墙也在被拆解。阿里、亚马逊等已经开始布局无人超市,其中的一个核心思想就是线下体验、线上买单、远程配送,以此来弥补电商在体验上的短板。无人超市的出现已经画了一个饼,生活用品和快消品市场的线下优势或将不复存在,下一个会是家具等大件物品吗?

这大概也是宜家们心存侥幸的原因所在,大件商品的物流一直是个难题,且由于商品的特殊性,一些细节上的体验很难被电商替代,诸如沙发的舒适程度、物品搭配带来的美感等等。在共享经济的思维深入人心后,这种局面开始迎来了转折。

红星美凯龙、宜家等传统门店的重心在于大众化市场,而在消费升级的趋势下,家具市场的高端消费已是不争的事实。“我在家”所瞄准的恰好是宜家们顾及不到的中高端市场,并为家具电商的痛点打造了完整的解决方案。

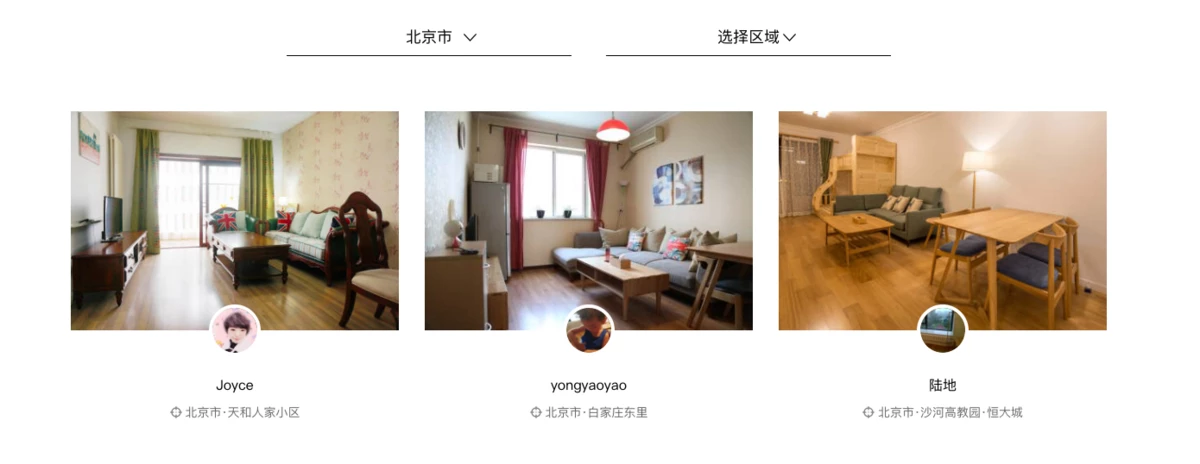

以“我在家”的模式为例,截止 到本年8月份,“我在家”家居分享直购平台的家居销售业务已覆盖全国 161 个城市,采用了“长物流+最后一公里”的解决方案,即工厂方发长物流到达城市,在城市按照差别的区域会由差别的平台进行接驳,包孕自建的物流团队和第三方物流。

新模式的另一把利刃则是共享经济下的线下体验。

咨 询 客 服

咨 询 客 服