摘要:

Facebook让Snap袒露出了与自身比拟在用户数与成本之间、盈利模式与产品属性之间短期内难以调和的矛盾,而这些均是其被容易被做空的须要因素。

近日,有国外媒体报道称,随着越来越多的交易员卖空该股,Snap成为全年遭做空力度最大的科技公司IPO交易。与此同时,知名做空机构浑水也将下一个做空目标对准了Snap。那么问题来了,为何上市被业内看好,且股价暴涨的Snap竟然如此容易成为做空的目标?

众所周知,但凡有社交属性的产品或者办事基本上都回避不了Facebook的存在。尽管Snap在其IPO文件中称本身是“相机”公司(在其IPO招股书中出现了79次),以期回避上市之后业内将其与Facebook作比较,但不幸的是,业内还是更多将其与Facebook联系了起来。

更不幸的是,这种联系竟然与Snap产品的创新与特性自己密切相关。即Facebook模仿也好,,抄袭也罢,Snap目前的诸多核心功能目前Facebook及旗下的四大APP(主APP、Instagram、Whatsapp、Messenger)均已经具备。

例如本年年初,Instagram添加了一项名为Stories的新功能,它允许用户添加多张照片和视频,创建特定主题的精选集,这项功能实际上是抄袭Snap的同名功能。而据Instagram透露,每天有超过2亿用户使用它的Stories功能,这个数字甚至超过了Snap的全部用户数量1.61亿。

由此看,虽然Snap通过照片和视频进行社交分享的模式、“阅后即焚”的技术、以及其使用的过滤器和镜头十分具有创意,但这些技术并非不成突破和复制。也就是说支撑Snap核心的产品和创新的门槛并不高,尤其是被Facebook盯上,因其拥有庞大的用户基数,一旦将功能模仿广而推之,势必对Snap的用户规模的增长产生影响。

其实,这种效应已经开始显现。

据移动应用人气跟踪公司SensorTower的统计数据显示,在过去两个月中,Snap应用程序的下载量下跌了22%。比拟之下,Facebook旗下的照片分享应用Instagram的下载量同比出现了增长。

也许正是这种Facebook的模仿效应,让Snap的用户增长也出现了整体的减速。

据Snap在IPO文件中称,其DAU增长率已经从2014年12月的92%,降至2016年12月的46%。而到了本年的第一季度,其增速更是降低到了36.1%。

而业内预计,如果Snap无法在相当长时间内维持40%摆布的增长率,其巨大的市值很可能面临崩塌。这里,也许有人会称,尽管用户数增长减缓,但终究还是在增长,并且不排除未来Snap通过功能的创新吸引用户的加入。

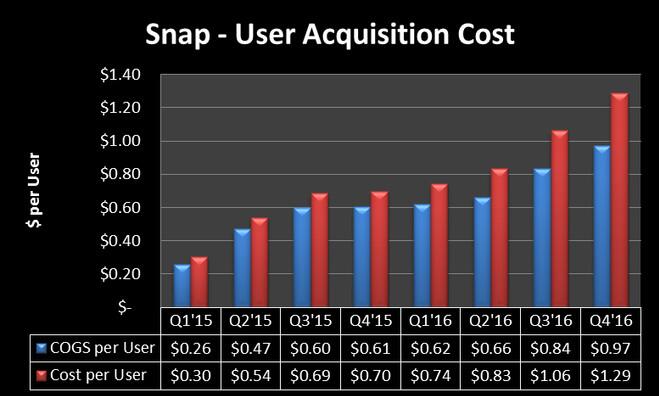

我们先不说前述的其功能的创新极易被模仿,仅从目前看,Snap用户数的增长已经导致了其成本(主要是支付给Alphabet旗下谷歌和亚马逊AWS的云办事费用,而未来五年它需要向谷歌支付至少20亿美元的费用)的上升。

即在Snap上存有用户数增长与成本增加的矛盾,Snap虽然拥有1.58亿用户,但在每位用户身上赚取的利润均是负数,而这还没有计入支付给员工的工资、租赁办公室的费用或任何其它费用。

对此,有分析认为,虽然Snap并不是惟一一款依赖于亚马逊AWS或谷歌Google Cloud云计算办事的主流科技产品,但历史已经表白,这种战略在短期内能够节省本钱支出成本,但它在长期内却无法奏效,且无法增加公司的账面价值,也让公司无法通过折损获得税收优惠。

与之比拟,Facebook拥有本身的数据中心,因此此项费用近乎恒定,而Snap的产品销售成本却弹性十足,可能会随着用户数和营收的增长而大幅飙升。

这里同样有人会称,既然成本高企,那Snap能否通过提升ARPU(平均每用户营收)的方法来弥补成本的支出呢?Facebook就是一个很好的例子。尽管2016年第四季度该公司每用户成本同比增长了7.4%,但其每用户营收同比增长了27.5%,这一差距促使该公司全年利润达到102亿美元。

但鉴于目前Snap的主要营收来源依然是广告,差别于Facebook基于人群属性的广告分发模式(精确地区分用户,然后将这些信息提供给广告主),Snap的创始人斯皮格尔本人非常反感对用户做数据挖掘、贴标签、对点击计算和信息流进行优化处理的商业模式,这使得其大部分广告业务难以量化最终规模。

更为矛盾的是,广告主对于效果的需求与Snap用户的隐私掩护相矛盾,即用户之所以选择Snap的很大一部分原因在于他们可以安心地把私密的照片/视频发布出来,因为这些信息被看过后将消失并不留痕迹,一旦同样需要焚烧掉的广告可以保存信息势必将影响到用户对Snap的信任。

这里我们看到的是,Snap是一个跟Twitter更为相似的媒介,注定无法很好地支持广告这种盈利模式。

咨 询 客 服

咨 询 客 服